Бухгалтерия ИП самостоятельно: как заполнять книги

Вы решили заняться бизнесом, и вот свидетельство о регистрации индивидуального предпринимателя уже у вас в руках – но что дальше? Как сделать первые шаги и правильно оформить все бумаги, если вы никогда раньше не сталкивались с бухучетом? МТБлог предлагает вам краткое руководство без сложного юридического языка. Сегодня поговорим о заполнении книг индивидуального предпринимателя.

Если разобраться, то в ведении книг нет ничего сложного. Но по началу очень легко запутаться, если у вас нет опыта и хорошего консультанта. Поэтому наша с вами цель – отсечь все лишнее и получить краткую и понятную инструкцию по всему, что действительно важно.

Чтобы избежать ненужных деталей, будем исходить из следующего:

- вы пользуетесь упрощенной системой налогообложения (УСН);

- вы не нанимаете работников;

- у вас нет капитальных строений;

- вы не ведете деятельности, требующей уплаты НДС.

Под такие характеристики попадает подавляющее большинство белорусских индивидуальных предпринимателей.

Где взять книги?

При регистрации в налоговой вам скажут завести три книги – книгу учета проверок, книгу замечаний и предложений и книгу учета доходов и расходов. Первые две из них обязательно нужно купить в бумажном виде в одном из магазинов “БелБланкВыда”, а вот книгу учета доходов и расходов можно бесплатно скачать на сайте налоговой.

Две книги, которые будут пустыми долго или всегда

В книге учета проверок необходимо подписать обложку, а также заполнить первую и последнюю страницы. Ничего узнавать для этого не нужно, там просто ваши анкетные данные, которые есть в свидетельстве о регистрации. Также эту книгу необходимо прошить ниткой и приклеить концы нитки на последней странице – в налоговой есть образец, который демонстрирует исполнение этой крафтовой процедуры. Далее никаким специальным образом вести эту книгу не нужно: будете вносить в нее сведения только в том случае, если к вам действительно придет проверка. Тогда и объяснят, что про нее нужно будет записать в книгу.

Книгу замечаний и предложений прошивать не нужно, а заполняется она только на титульном листе (аналогичные данные из свидетельства о регистрации, что и в книге учета проверок). Если вы работаете с конкретным перечнем контрагентов, с которыми заранее заключаете договоры, а не сталкиваетесь с неограниченным кругом физлиц, то книга замечаний и предложений вам скорее всего и не понадобится. Вряд ли ваш деловой партнер захочет высказывать вам замечания и предложения в такой архаичной форме.

Наконец, что по-настоящему важно – так это книга учета доходов и расходов. Актуальную форму книги вы можете найти на сайте МНС (периодически эти формы меняются). Там же есть длинная и путаная инструкция, которая по идее призвана вам все объяснить. Здесь мы постараемся сделать это проще.

Книга с нелогичным названием: что там лишнее?

Вопреки названию, в книге учета доходов и расходов вы будете фиксировать только свои доходы, но никак не расходы. Последние не подлежат учету, поскольку налог при УСН вы все равно платите с оборота, так какая разница, когда и сколько вы потратили? Так что про учет расходов можно не волноваться.

Тем не менее, начинающего предпринимателя вид этой книги может напугать обилием разделов и подразделов (частей). На самом же деле, большая часть из них вам не понадобится.

Например, забудьте про раздел 6, если вы не платите НДС. Аналогично не понадобится вам и раздел 5, если у вас нет капитальных строений. Раздел 4 пригодится вам лишь в том случае, если вы уплачиваете взносы в ФСЗН – там вы и будете их фиксировать. Раздел 3 актуален для производственных кооперативов с паями. Если у вас нет наемных работников, то не актуален и раздел 2. И даже в разделе 1 вам не понадобится часть 3, если вы не сталкиваетесь с кредиторской задолженностью.

Таким образом, большинству индивидуальных предпринимателей будет вполне достаточно разобраться с первой и второй частями раздела 1. Ну и внести на титульный лист свои реквизиты, как вы это уже делали в предыдущих книгах.

Заполнять раздел 1 вы будете со второй части. Она, в свою очередь, разделена на два пункта – п.1 и п.2. Какой выбрать пункт – зависит от того, что в каждом конкретном случае произошло раньше: деньги поступили вам на счет или вы получили документ, который объясняет эту операцию. Официально такие документы называются “первичными учетными документами”: это может быть и товарно-транспортная накладная, и расходный кассовый ордер, но самый простой вариант – акт о приемке выполненных работ.

Разберем этот момент на примерах.

Утром стулья, а вечером деньги

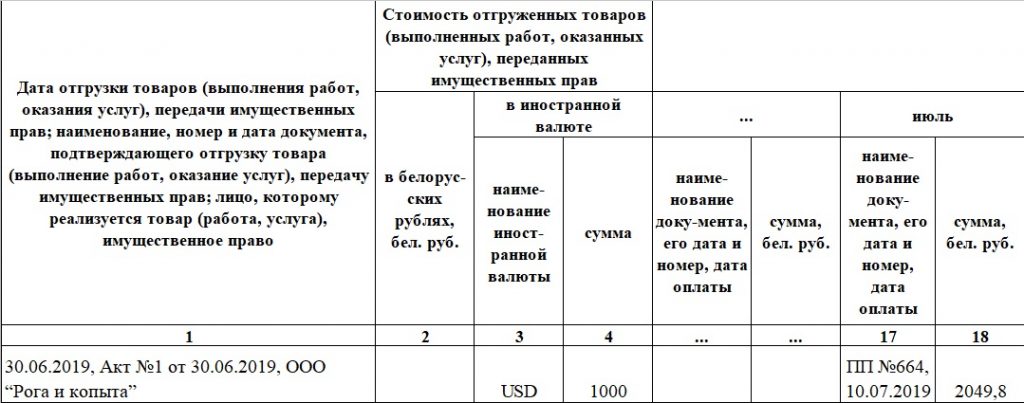

Допустим, сперва вы выполнили какую-то работу (или передали товар – не суть) для ООО “Рога и копыта” на 1000 долларов – и подписали об этом акт (пусть это будет акт №1 от 30 июня 2019 года). А потом, 10 июля, вам на счет поступили деньги в оговоренном объеме. В этом случае вы будете записывать операцию в 1-й пункт части II первого раздела книги.

В первом столбце необходимо указать, на основании чего вам платят деньги: когда, какой документ и с кем вы подписали. Для нашего примера в первый столбец необходимо будет записать: 30.06.2019, Акт №1 от 30.06.2019, ООО “Рога и копыта”.

Далее все зависит от того, в какой валюте вы заключили сделку. Там отдельные графы для белорусских рублей и для иностранной валюты. Если в “белках” (столбец 2) нужно вписать только цифры, то для валюты нужно уточнить ее наименование. В нашем примере в столбец 3 впишем “USD”, а в столбец 4 – “1000”.

Столбец “Отгрузка” разбит по месяцам. В нашем примере это июль, ищем столбцы 17-18. Неудобство стандартной таблицы, которую предлагает налоговая, в том, что месяцы с июня по декабрь переползают вниз – таким образом, вам придется вручную считать строки. Допустим, за январь-май в первом столбце у вас уже накопилось 10 записей. Соответственно, наш пример вы пишете в 11 строке. Когда вы пролистаете таблицу вниз, до июня, не ошибитесь: запись должна быть не в первой строчке, а в той же, 11-й!

Итак, у вас есть два столбца: про документ (столбец 17) и про сумму (столбец 18). Речь идет о документе, который подтверждает перечисление вам денег: это не акт и не ваш счет, а документ из банка – например, платежное поручение (сокращенно ПП). Вы можете найти его номер в банковской выписке – в интернет-банкинге или в письмах банка вам на электронную почту. Там же будет указана дата, когда деньги поступили. Таким образом, в нашем примере в столбец 17 пишем “ПП №ХХХ, 10.07.2019”. Что касается столбца 18, если сумма в белорусских рублях, то все просто: сколько поступило на счет – столько и записываем. А вот если деньги пришли в валюте (как в нашем примере), то их сперва нужно перевести в белорусские рубли по курсу Нацбанка на день их поступления. Поскольку курс доллара на 10.07.2019 был 2,0498, то в нашем примере в столбец 18 запишем “2049,8”.

Наконец, не забудьте заполнить чуть ниже графу “Итого за месяц”, суммировав все ваши поступления.

Утром деньги, а вечером стулья

Допустим, сперва вы получили на счет деньги – 500 белорусских рублей 15 июля от ООО “Рога и копыта”. А потом, 30 июля, подписали акт №2 о выполнении работы. В этом случае вы будете записывать операцию во 2-й пункт части II первого раздела книги.

В общем виде, здесь все будет очень похоже на ситуацию “Утром стулья, а вечером деньги”, но в обратном порядке: сначала платежное поручение, а потом акт. Собственно, как и происходит по сути, ведь деньги приходят до выполнения работы.

В первом столбце вам необходимо будет указать, от кого, когда и по какому документу вам пришли деньги. То есть нужны не акт и не счет, а платежное поручение из вашего банка, номер и дату которого опять же можно найти в выписке или в интернет-банкинге. В нашем примере нужно будет записать следующее: 15.07.2019, Платежное поручение №ХХХ от 15.07.2019, ООО «Рога и копыта».

Столбцы 2-4 аналогичны первой ситуации: пишем сумму в той валюте, в которой она пришла на счет, а если валюта иностранная – уточняем ее название. В нашем примере просто пишем “500” в столбец 2. То же и со столбцом 18 (поскольку это июль – для других месяцев номер будет соответствующий им): сумму пишем в белорусских рублях, а если она была в валюте, то переводим в рубли по курсу Нацбанка на дату поступления.

А вот в столбец 17 теперь надо будет вписать документ, по которому вам причитаются деньги. В соответствии с примером выше, это будет “Акт №2, 30.07.2019”.

Опять же, не забываем заполнять графу “Итого за месяц”.

Утром деньги, вечером стулья, а завтра утром еще немного денег

Может случиться и так, что сперва вам поступит частичная предоплата, потом вы подпишете акт, и будет окончательный расчёт. Например, 5 июля ООО «Рога и копыта» перечисляют вам 200 белорусских рублей, 15 июля вы подписываете акт №3 на 450 рублей, а 25 июля вам приходят оставшиеся 250 рублей.

В этом случае поступление 200 рублей вы оформляете как в ситуации “Утром деньги, а вечером стулья”, а 250 рублей – как в ситуации “Утром стулья, а вечером деньги”. Номера и даты платежных поручений в каждом случае будут разные, а вот дата и номер акта – одинаковыми. При этом совершенно нормально, что сумма из акта – 450 рублей – в полном виде вообще нигде не фигурирует: важно отражать все в том объеме и в таком порядке, как деньги действительно поступали вам на счет.

Что делать, если год закончился, а операция не закрыта?

Может случиться, что на конец отчетного периода у вас на счете есть деньги, на которые пока нету актов, или наоборот – подписаны акты, по которым не поступили деньги.

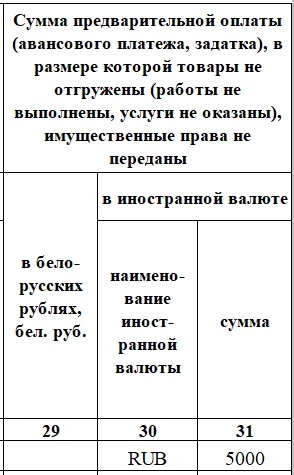

Для этого есть столбцы “Неоплаченная стоимость отгруженных товаров” (в части II п.1.) и “Сумма предварительной оплаты” (в части II п.2.). Они расположены в конце года, после декабря, и оформлены так же, как столбцы 2-4: вписать нужно сумму в правильной валюте.

Например, в декабре вам уже пришло 5000 российских рублей, но еще непонятно, за что – акт вы подпишете только после праздников. Соответственно, следующей строкой (после предыдущей оплаты, которая уже закрыта актом) в “Сумму предварительной оплаты” (в части II п.2.) в столбец 30 (валюта) впишите “RUB”, а в столбец 31 (сумма) – 5000.

Или наоборот: 30 декабря вы сделали работу и подписали акт на 600 белорусских рублей, но все деньги заказчик потратил на новогодний корпоратив и заплатит вам только в январе. Тогда в “Неоплаченную стоимость отгруженных товаров” (в части II п.1.) в столбец 29 впишите “600”.

Суммируем итоги

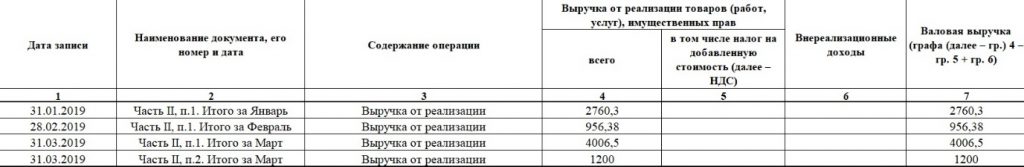

Наконец мы возвращаемся к части I – она понадобится нам, чтобы подвести итоги по месяцам. Как и все остальное, заполнять ее надо в хронологическом порядке: то, что было раньше, пишется выше. Разберем на примере января.

Датой записи (первый столбец) будет последнее число месяца, например – 31.01.2019. Во втором столбце пишем “Часть II, п.1. Итого за Январь”. Столбец 3 – “Выручка от реализации”. Столбцы 4 и 7 соответствуют вашему итогу за январь, который вы подвели под соответствующим столбиком в п.1 части II.

Следующая строка с этой же датой – аналогичная выписка из части II, п.2. Меняется только номер пункта и, собственно, итоговая сумма.

Если в каком-то месяце у вас нет записей в п.1 или п.2 части II (то есть вы не получали предоплату, или получали только ее, или вообще не получали денег) – не надо заполнять строчки с нулями, просто пропускайте их.

Внереализационный доход – что это такое и как его считать?

Самое главное, что нужно понять про внереализационный доход – скорее всего, у вас его не будет, и, соответственно, считать его не придется. Но если вы и столкнетесь с ним, то теперь будете знать, как себя вести.

Что может быть внереализационным доходом? В общем смысле – все деньги, которые вы получили не в результате хозяйственной деятельности, а по финансовым операциям. Например, на ваш остаток по счету банк начислил проценты. Или вы продали своему банку валюту по курсу, который был выше курса Нацбанка на эту дату. В реальности это может произойти в двух случаях: либо вы продаете валюту в день резких скачков курса, когда рынок перегоняет Нацбанк, либо вы продаете многомиллионные суммы и банк согласился предложить вам такой выгодный курс.

Как подсчитать внереализационный доход от такой продажи валюты? Это будет разница между обменом по курсу Нацбанка и тем обменом, который в действительности у вас состоялся. Допустим, 10 июля 2019 года вы продали своему банку 100.000 евро, и ради такой суммы он предложил вам курс 2,3, хотя курс Нацбанка был только 2,2971. Соответственно, меняя по курсу Нацбанка, вы бы получили 229.710 белорусских рублей, а вам удалось получить 230.000. Разница между этими суммами – 290 рублей – и будет вашим внереализационным доходом, с которого вам тоже придется заплатить 5% налога.

Как и куда записать эту сумму в книге учета доходов и расходов? Внереализационный доход сразу записывается в часть I, не дублируясь нигде в части II, отдельной строкой после итогов предыдущего месяца. Датой записи (столбец 1) у вас будет дата выгодной продажи валюты, то есть 10.07.2019. Во второй столбец запишите номер и дату документа, согласно которому вы продавали валюту – например, “Платежное поручение №99, 10.07.2019”. В третьем столбце надо написать “Продажа валюты”. На этот раз столбцы 4-5 остаются пустыми, а вот в столбцах 6-7 вы и фиксируете свой внереализационный доход – те самые 290 рублей.

Когда вести книгу учета доходов и расходов?

Конечно, разумнее всего сразу вносить каждое поступление денег или подписание акта в книгу – тогда вы точно ничего не забудете и не потеряете. Но на практике многим предпринимателям некогда это делать, и заполнение книги откладывается до конца квартала, когда уже нужно подавать декларацию и откладывать некуда.

В таком случае постарайтесь хотя бы собирать все необходимые документы – акты, банковские выписки и прочее – в одной папке, чтобы потом не пришлось их искать.

Но лучший вариант – не лениться разобраться со всем прямо сейчас, чтобы бумаги для внесения в книгу не накапливались и не отвлекали вас потом надолго от вашего бизнеса.

Читайте также:

Интернет благополучно стер границы между домом и офисом. Онлайн-подработки для многих стали значимым источником дохода:...

Если у вас в собственности есть квартира, она может стать неплохим источником дополнительного дохода. Но есть важный нюа...

В мире бизнеса уверенность в своих знаниях и профессиональных навыках часто ассоциируется с обладанием MBA-степенью. Од...

Жажда новых знаний приобрела космические масштабы. Новые форматы образования снимают все ограничения по возрасту, базо...