Эксперимент: как мы получали кредитную историю, и что в ней увидели

Каждый раз, когда у вас возникает потребность получить кредит и вы подаете в банк заявку, помимо прочего вы в обязательном порядке подписываете согласие на получение банком вашей кредитной истории. Это один из важнейших документов, на основании которого банк будет принимать решение о кредите.

Однако получить и изучить вашу кредитную историю может не только банк. Вы тоже имеете доступ к этому документу, а несколько лет назад в Беларуси появилась возможность получить его онлайн, не выходя из дома. Раньше, к слову, приходилось лично ездить с паспортом в одно из подразделений Национального банка. Что ж, отличный повод получить кредитный отчет и как следует в нем разобраться. Сегодня один из авторов МТБлога покажет всю свою кредитную подноготную.

Как получить кредитную историю

Чтобы получить онлайн-доступ к кредитному регистру, сперва нужно зарегистрироваться в Межбанковской системе идентификации. Вполне вероятно, что вы уже давно прошли эту процедуру, ну а если нет – можно сделать это в любой момент. При регистрации потребуется ввести паспортные и некоторые другие личные данные, все происходит вот здесь.

Далее идем на сайт кредитного регистра и сразу же видим большую и яркую кнопку: «Получить кредитный отчет». Не заметить ее невозможно. Нажимаем – и получаем предложение авторизоваться через межбанковскую систему идентификации. Вход осуществляется по логину и паролю, при этом в качестве логина выступает ваш номер телефона либо личный номер, указанный в паспорте.

Вводим необходимые реквизиты, жмем «войти» и попадаем в личный кабинет.

Там нам предлагают четыре опции:

— Получить кредитный отчет

— Оформить заявление на изменения в кредитном отчете

— Посмотреть историю кредитных отчетов

— Посмотреть историю запросов и сообщений

Для того чтобы получить кредитную историю, выбираем первый вариант. Система думает несколько секунд – и вуаля! – наша кредитная история на мониторе. Можно изучать ее прямо там, а можно – распечатать. Или сохранить в формате xml. Возможности скачать привычный документ в World, Excel или pdf не предусмотрено.

Итак, наша кредитная история на мониторе. Давайте внимательно ее изучим.

Какие сведения содержатся в кредитном отчете

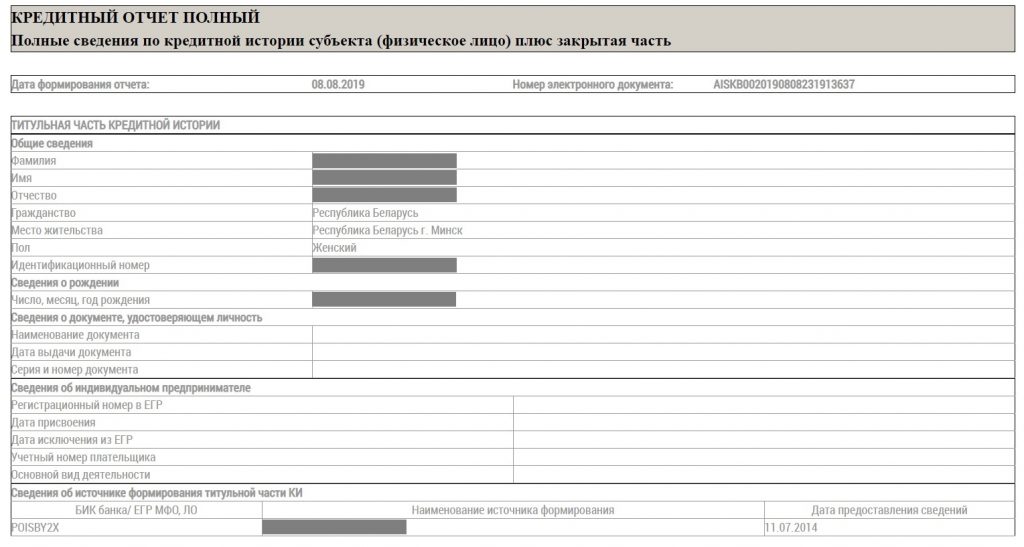

Документ состоит из нескольких блоков. Верхний – титульный, там содержатся личные данные пользователя. Совершенно ничего примечательного.

Следующий раздел называется «результаты скоринговой обработки кредитной истории», и вот тут уже куда интереснее.

Скоринговая оценка – это присвоение человеку определенных баллов, которые характеризуют его как кредитополучателя. В первую очередь эти баллы призваны ответить на вопрос «какова вероятность, что этот человек будет недобросовестно исполнять свои кредитные обязательства»? Например, допускать просрочки.

Скоринговую оценку выставляет программа на основании анализа информации о поведении кредитополучателя в прошлом. На оценку влияют данные о просроченной задолженности (например, имелись ли в прошлом просрочки, как долго они погашались, сколько времени прошло с момента последней просрочки), информация об уже имеющихся кредитах, демографические данные (например, возраст) и пр. Баллы считаются по математическому алгоритму, никаких комментариев и экспертных оценок типа «хороший клиент – плохой клиент» не приводится. Просто сухие цифры.

На вопрос о том, что может негативно повлиять на скоринговую оценку, отвечает сам Национальный банк на своем сайте. Скорбалл снижается из-за:

- «Молодой» кредитной истории. Чем меньше дней прошло с момента заключения первой кредитной сделки – тем ниже оценка.

- Количества запросов на получение кредитного отчета. Такие запросы могут слать, например, банки, когда рассматривают заявку на получение кредита. Чем больше запросов за короткий промежуток времени – тем ниже балл.

- Количества действующих кредитных договоров. Чем больше кредитов у человека – тем ниже балл.

- Недавно заключенных кредитных договор. Чем меньше времени прошло с момента заключения последнего договора – тем ниже балл.

- Сведений о просрочках, их продолжительности и суммах. Больше просрочек – ниже балл.

При этом при расчетах используются сведения о кредитах за последние пять лет. Со временем скоринговый балл может меняться – как в лучшую, так и в худшую сторону.

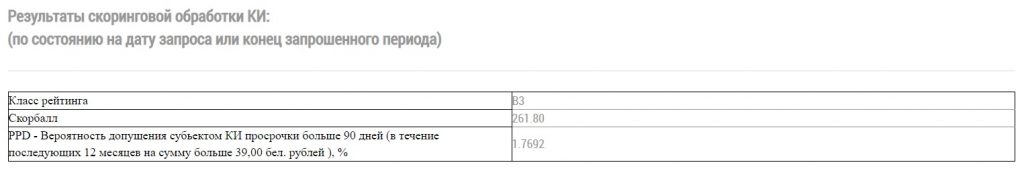

Скоринговая оценка состоит из трех частей:

- Класс рейтинга – это буква от A до F плюс цифра от 1 до 3. Например, A3, B1, C2

- Скоринговый балл – это число от 0 до 400

- Показатель PPD – это вероятность того, что человек в ближайший год допустит просрочку больше 90 дней и более чем на 39 рублей. Рассчитывается в процентах и может составлять от 0 до 100%.

Все три составляющие скоринговой оценки – звенья одной цепи. Для каждой из букв класса рейтинга установлен определенный диапазон скоринговых баллов и PPD. Например, класс B2 предполагает размер скорингового балла от 275 до 300 и показатель PPD от 0,92 до 1,41%. А класс Е2 – скоринговый балл от 50 до 75 и PPD от 31,44 до 41,42%. Логично, что клиент B2 выглядит более надежным, чем E2. Именно буква по сути является ключевым показателем, агрегирующим в себе и скоринговые баллы, и PPD.

Если вы никогда раньше не брали кредитов либо последний из них был погашен более 5 лет назад – скоринговый балл вам не присваивается.

В нашей кредитной истории скоринговый балл выглядит так: B3-261,80-1,7692%.

Это означает, что, по оценке Национального банка, вероятность допущения нами просрочки более чем в 90 дней и на сумму более чем в 39 рублей составляет 1,7692%. Большая это вероятность или маленькая – не уточняется. Как мы писали выше, никаких субъективных оценок в кредитном отчете нет, лишь голые цифры и факты. Каждый банк сам будет принимать решение, подходит ему такой клиент или нет. Более того – большинство банков использует собственные системы скоринговой оценки.

Что могло негативно повлиять на наш кредитный отчет? Например, наличие просрочек – за последние пять лет их было три штуки. Кроме того, у нас есть действующий кредитный договор, с момента заключения которого прошел один год.

Из положительных факторов для нашего кредитного отчета можно выделить то, что кредитная история не слишком «молодая» – она началась в 2012 году. А просрочки, которые мы допустили за последние пять лет, были непродолжительные, каждая не более 10 дней.

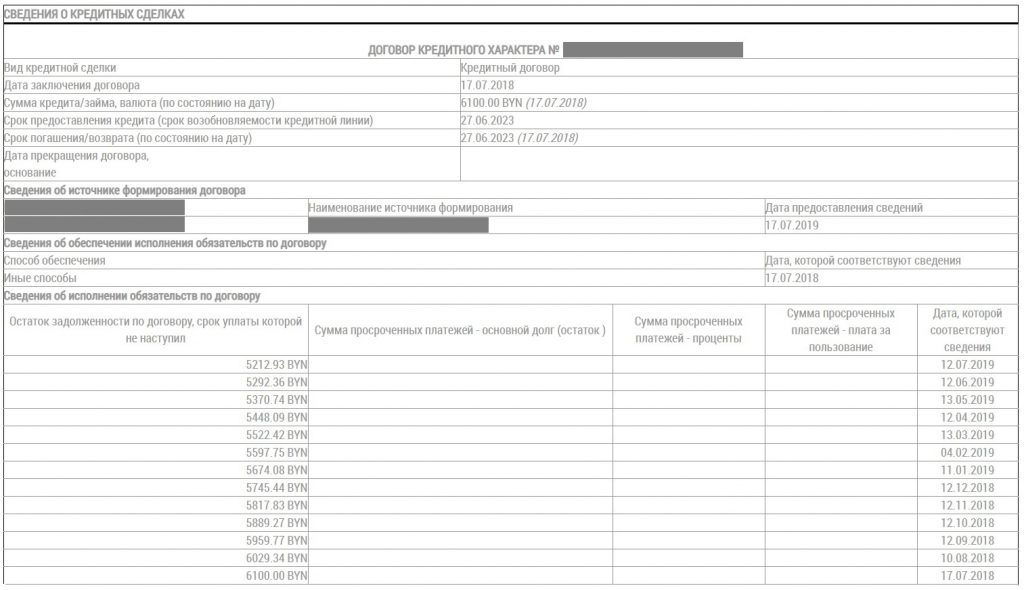

Вся эта информация – и о количестве действующих договоров, и о просрочках, и о «возрасте» кредитной истории – содержится в третьей части. Она называется «Сведения о кредитных сделках» и представляет собой что-то вроде базы данных о каждом взятом ранее кредите с графиком платежей.

Вот, для примера, информация о нашем действующем кредитном договоре: указана сумма кредита и его сроки, сведения о банке, предоставившем кредит, динамика основного долга по мере его погашения. Столбцы с информацией о просрочках пустые – это означает, что все платежи осуществлялись в срок.

Однако по прошлым кредитам просрочки имелись. Информация по ним формируется следующим образом. По каждому кредиту в каждом банке установлен определенный «дедлайн» – крайний срок, когда нужно оплатить долг за прошлый месяц. Если в этот день платеж не поступает – банк направляет в кредитный регистр сведения о том, что на такое-то число у такого-то клиента образовалась просроченная задолженность на такую-то сумму. Когда клиент погашает долг – сведения, опять же, уходят в кредитный регистр.

Например, в нашем случае крайний срок погашения долга был установлен на 21-е число каждого месяца. Мы не сделали платеж за июнь – и в кредитной истории отразилась задолженность по основному долгу и процентам по состоянию на 21 июля 2015 года. Через несколько дней долг был погашен, и 24 июля сумма просрочки по основному долгу и процентам уменьшилась до нуля. Как видим, продолжительность просрочки в отчете не уточняется – вы можете посчитать ее сами, исходя из указанных дат.

После августа 2015 года просрочек у нас не было. Это означает, что следующим летом с момента последней просрочки пройдет пять лет, и она перестанет оказывать негативное влияние на нашу кредитную историю.

В финальной части кредитного отчета указывается, кто и когда делал запросы на вашу кредитную историю. В нашем случае запросы поступали от банков, куда мы подавали кредитные заявки. Раздел называется «Дополнительная (закрытая) часть кредитной истории» и, исходя из самого названия, мы не станем его публиковать.

Как изменить кредитную историю

Если вы заметили в вашей кредитной истории ошибку – не переживайте. В кредитный отчет можно внести изменения. Делается это, опять же, через сайт кредитного регистра – на главной странице сервиса вам нужно выбрать раздел «Оформить заявление на изменения». Там нужно будет заполнить небольшую анкету и указать, какие именно сведения необходимо проверить. Если, к примеру, банк случайно отправил в регистр данные другого клиента, проверка это выявит, и ошибку исправят.

А вот удалить из кредитной истории информацию о просрочках, если они были на самом деле, или о кредитных договорах, которые вы и вправду заключали, невозможно. Исправление достоверных сведений не допускается по закону.

__

Узнали ли мы что-то новое из своей кредитной истории? Пожалуй, нет. Каждый из нас, скорее всего, и так знает все о своих старых и новых кредитах и просрочках.

Что показалось действительно интересным? Скоринговый балл. Согласитесь, такая оценка весьма интригует.

Дал ли скоринговый балл ответы на важные вопросы о наших кредитных перспективах? Скорее нет, чем да. Вроде бы и неплохая оценка – вероятность допущения просрочки оценивается Нацбанком как довольно низкая. Однако, повторим, банки используют собственные системы кредитного скоринга и выставляют потенциальным клиентам собственные баллы. Даже самая высокая скоринговая оценка в кредитной истории ничего вам не гарантирует.

Стоит ли вам получить и изучить свою кредитную историю? Почему бы и нет 🙂

Покупка или аренда квартиры — серьезный шаг, требующий внимательности и осмотрительности. И не так важно, ищете вы време...

Каждый из нас хотя бы раз брал больничный. В 2025 году правила таких выплат в Беларуси серьезно изменились. Теперь пособ...

Паспорт — основной документ, удостоверяющий личность белоруса, поэтому важно своевременно обновлять его. Узнали, как пом...

Современное белорусское общество далеко ушло от традиционных установок на сохранение брачных уз любой ценой. Распад семь...